『三井住友HD』の

配当金は 136円

時価評価額:2,928,292円

評価損益額:+472,029円

前 日 比:▲3,148円

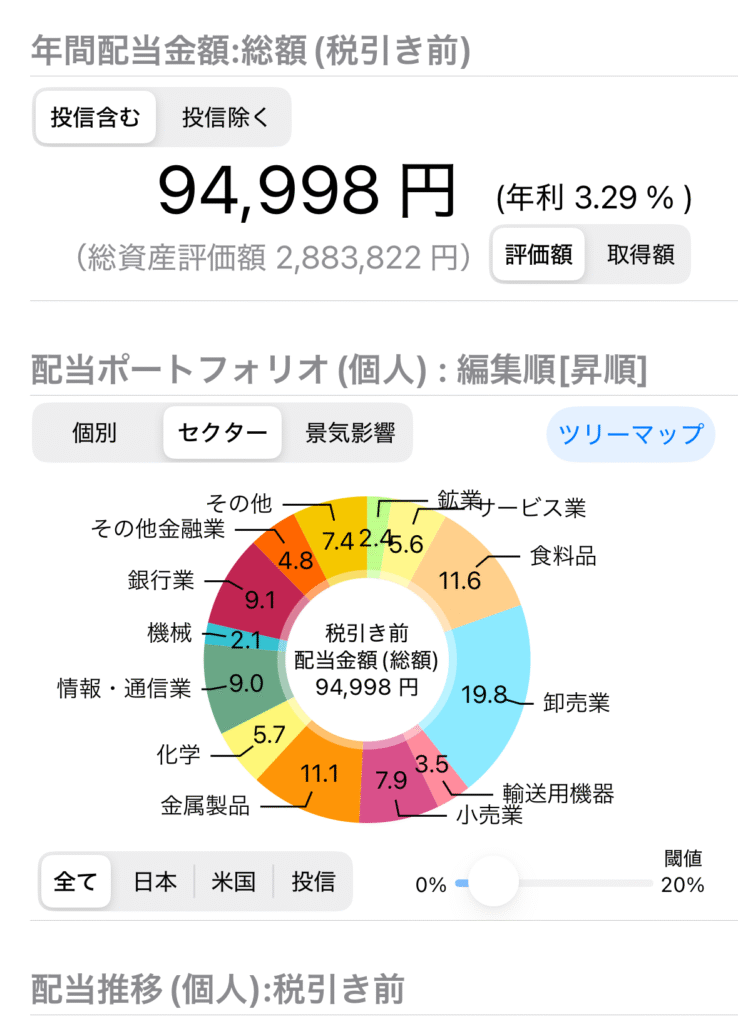

年間配当金: 94,998円

前 日 比:+136円

※時価評価額と図表の総資産評価額に多少の誤差があります。

引用:配当管理アプリ https://apps.apple.com/jp/spp

三井住友HD(8316)

『三井住友HD』を1株購入し12株になりました!

しかし間違えて特定株式で購入してしまいました!疲れていたんですかね?

配当予定額は 1,632円

配当利回りは 3.26%

「三井住友HD」は国内有数のメガバンクグループとして銀行、証券、カードロースなど総合的な金融サービスを提供しています。住友銀行とさくら銀行の統合を母体として発足しました。株主還元にも積極的な企業です。

正式社名:三井住友フィナンシャルグループ株式会社

設立:2002年12月

業種:銀行業

主要子会社:三井住友銀行、SMBC信託銀行、SMBC日興証券、三井住友カードなど

財務諸表(2025年3月期)

総資産 306.3兆円

純資産 14.84兆円

財務指標(2,025年9月頃)

配当利回り 3.36%(年間配当136円)

ROE 8.0%

ROA 0.6%

三井住友HDのプラス要因

・金利上昇による収益拡大 → 日本銀行のマイナス金利解除や海外金利高止まりで銀行本業収益改善

・強固な法人取引基盤 → 国内大企業や中堅企業との関係が強く安定した貸出、投融資需要を確保

・多角化した事業ポートフォリオ → 銀行、証券、カード、リースなど収益源が分散されている

・海外展開の拡大 → 東南アジアなど成長市場に注力

・株主還元姿勢 → 配当性向40%を目標に掲げ、安定配当、自社株買いを積極的に実施

三井住友HDのリスク要因

・景気減速、不良債権リスク → 国内外の景気悪化により貸出先の信用リスクが上昇

・金利変動リスク → 米国金利が急低下した場合、海外収益が減少

・海外規制、地政学リスク → アジアや欧米での事業拡大に伴い規制強化、政治為替変動リスク

・競争激化 → ネット銀行やIT企業の金融進出により競争激化

・低い自己資本比率 → 4.8%と国際的な銀行規制強化、資本政策に成約が出る可能性有

「金利環境改善+株主還元」により投資家にとっては追い風です。中長期的には「景気変動」と「競争環境」にどう対応できるかがポイントだと思います。

今月、追加投資(買い増し)も考えています。

このブログではSBI証券の『S株』を活用して新NISAで実践している資産運用成果を紹介します。

皆さんと一緒に少しづつ資産を増やしていけることを楽しみにしています。

購入銘柄については推奨はしていません。購入は自己判断、自己責任でお願いします。

雑記

本日は新NISAで購入せず、特定株式で購入しているなんて本当にショックです!確認することの大切さを実感しています。仕事で営業をしているので確認の重要性はわかっているんですけど!今日で上期の成績がリセットされる憂鬱の日が影響しているんですかね。明日から下期のスタートです。皆さん頑張りましょう!

コメント